摘 要

2016年中国网络广告市场持续增长,但增速有所放缓。程序化购买市场迎来调整期、移动广告规模占比首超60%、信息流广告兴起,电商广告炙手可热......

本报告从2016年中国网络广告市场的整体规模、不同形式广告的投放情况、不同网站类型的广告发展情况以及核心企业与行业的网络广告投放情况等几个角度进行了深入分析。

本报告中的重要观点:

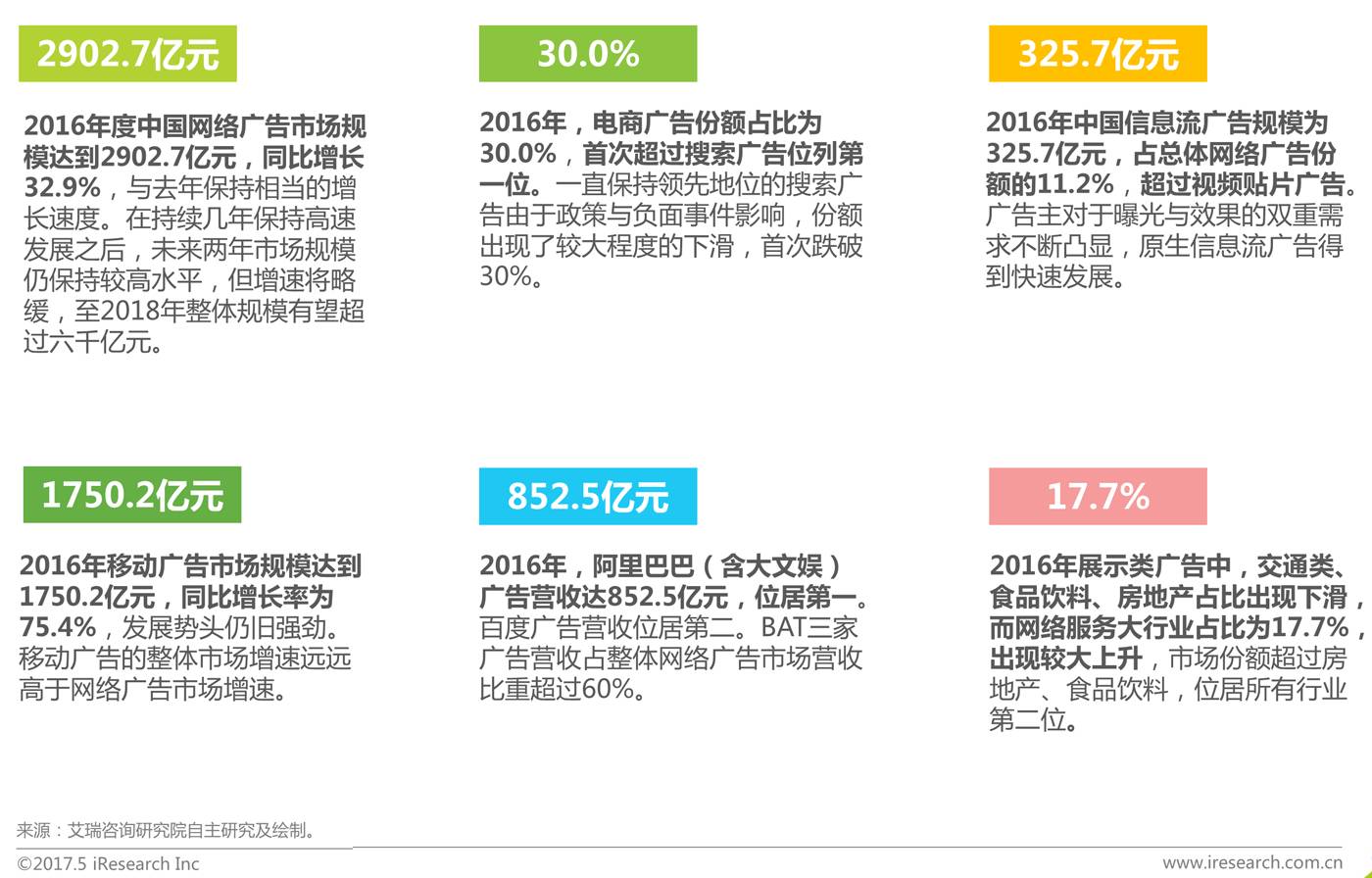

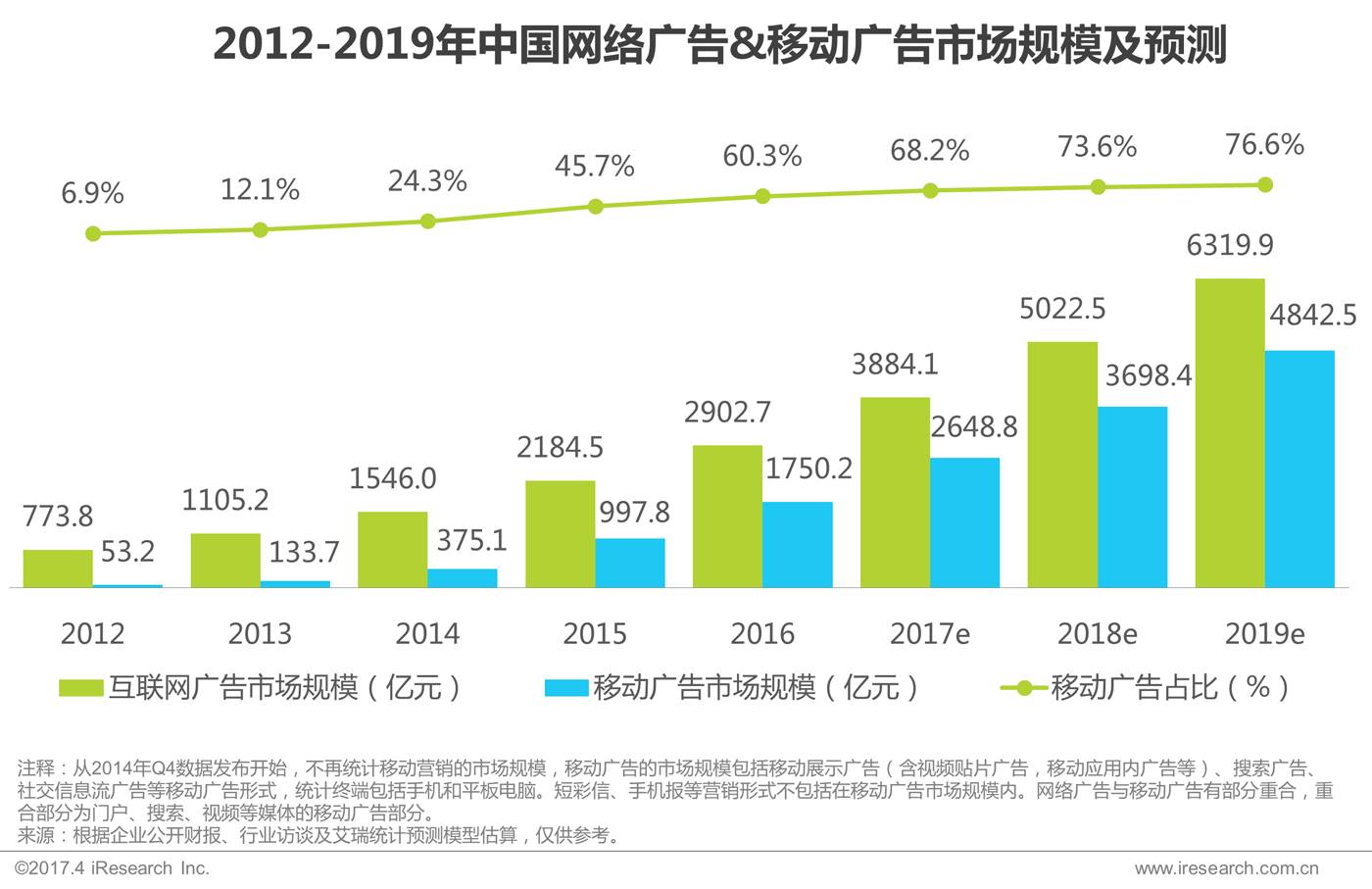

1. 2016年度中国网络广告市场规模达到2902.7亿元,同比增长32.9%;

2. 2016年移动广告市场规模达到1750.2亿元,同比增长率为75.4%;

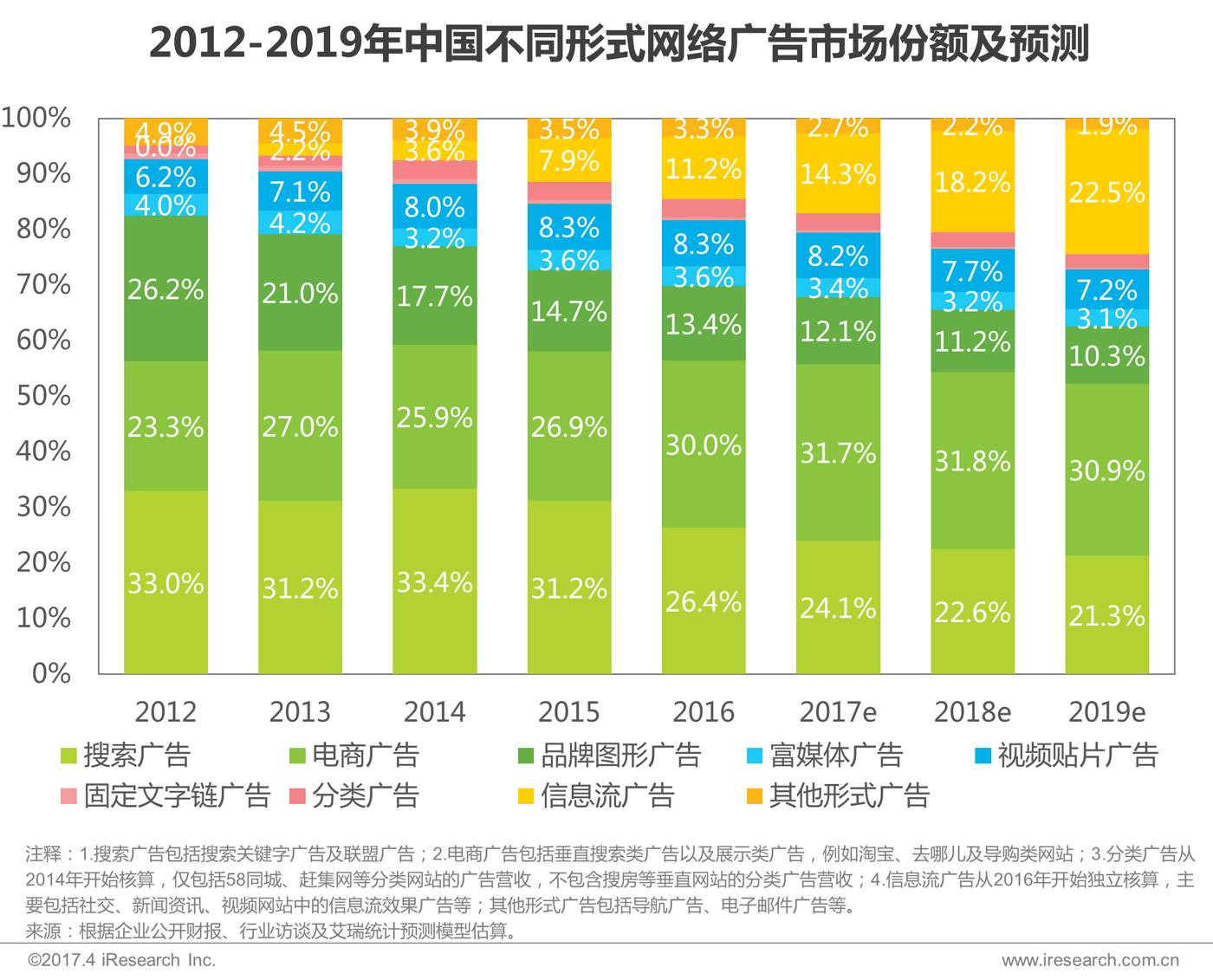

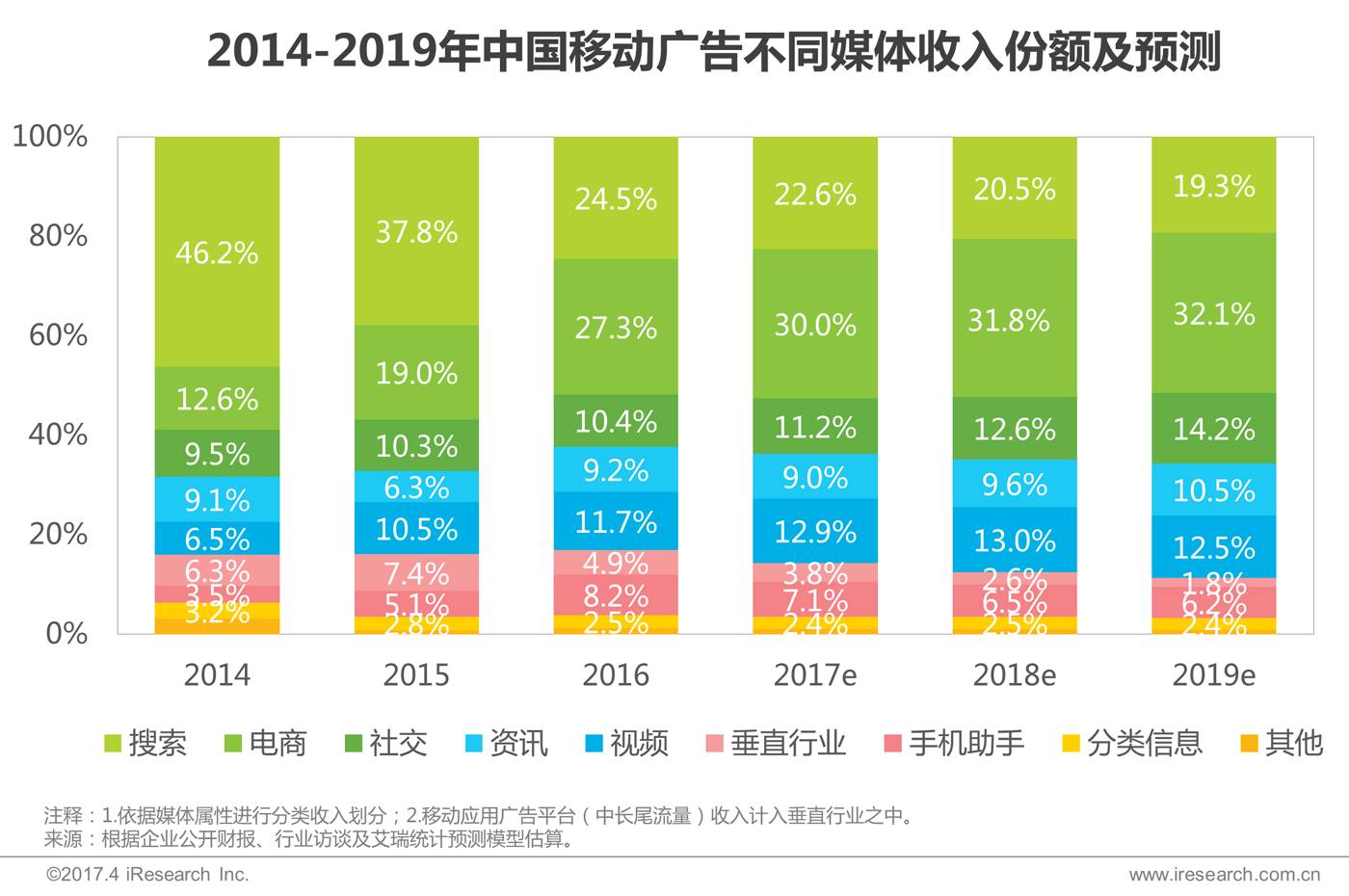

3.电商广告份额占比30.0%,首次超过搜索广告位列第一;

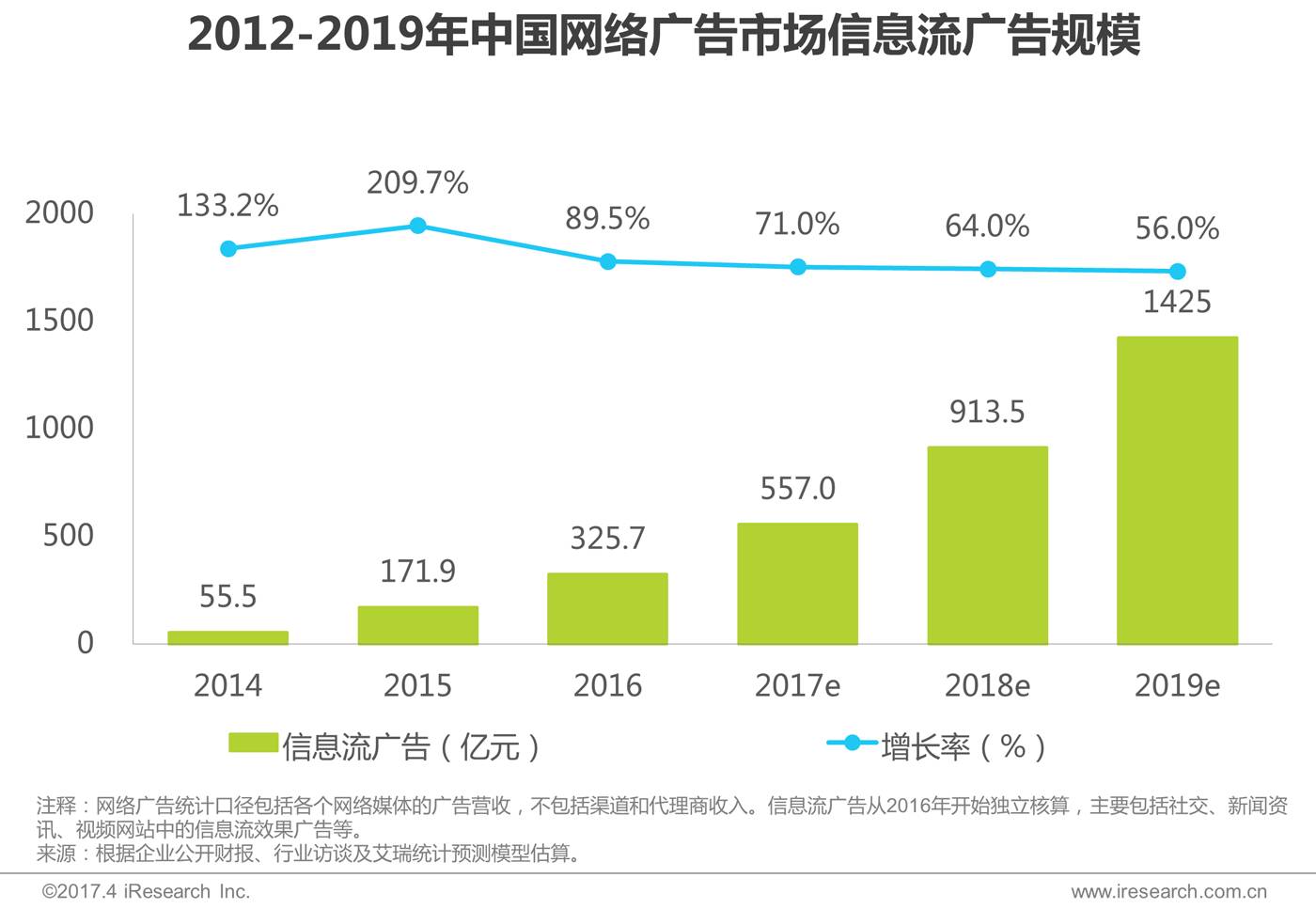

4. 信息流广告规模325.7亿元,占总体网络广告份额的11.2%,超过视频贴片广告。

01

2016网络广告市场年度盘点

核心数据摘要

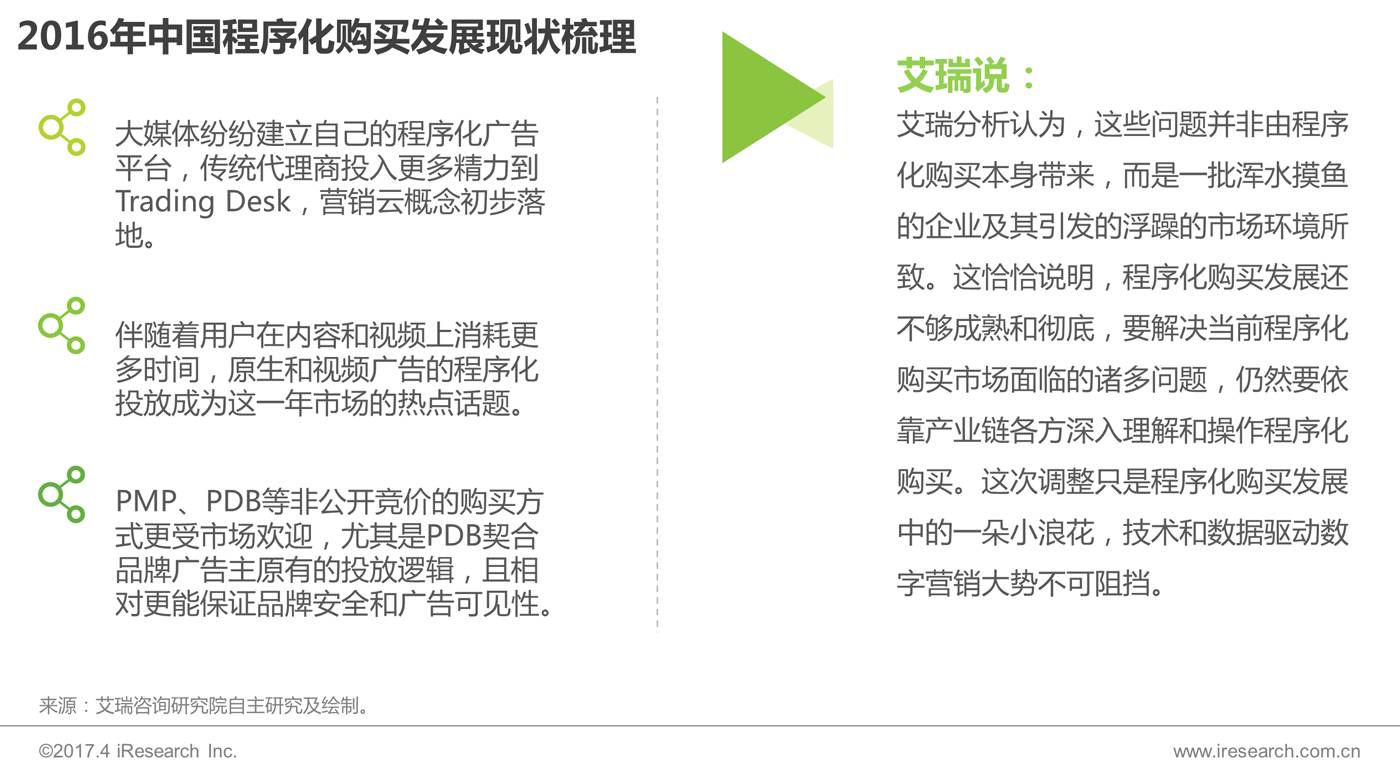

程序化购买落地五年,迎来调整期,原生和视频兴起

自2012年“程序化元年”起,程序化购买在中国落地已有五年。五年间,程序化购买受到资本的热烈追捧,上百家程序化购买平台先后出现,在促进中国程序化购买市场发展,提升广告投放效率和效果,发挥技术和数据在广告投放中重要作用的同时,也出现了流量作弊、虚假交易、投放过程不透明、品牌安全受到伤害等问题,这些问题经过多年累积,在2016年集中爆发,程序化购买受到广告主的质疑和犹豫,与之相伴随的是部分广告主预算削减,程序化购买交易规模增速下滑,这引起了程序化购买市场上下游企业的深刻思考,程序化购买市场迎来调整期。

信息流广告大热,视频和短视频信息流广告高速发展

经过2015年的探索,2016年,信息流广告已经成为最受关注的广告形式之一,热度持续攀升,玩法也愈加多元,其中,视频和短视频信息流广告得到高速发展。目前,视频或短视频信息流广告已成为QQ空间、微信、微博等社交平台标配,而今日头条等新闻资讯客户端也纷纷推出相关广告产品。视频和短视频信息流广告为广告内容的展现提供了更大的创意空间,促进了广告主与平台的互动。

02

网络广告市场整体分析

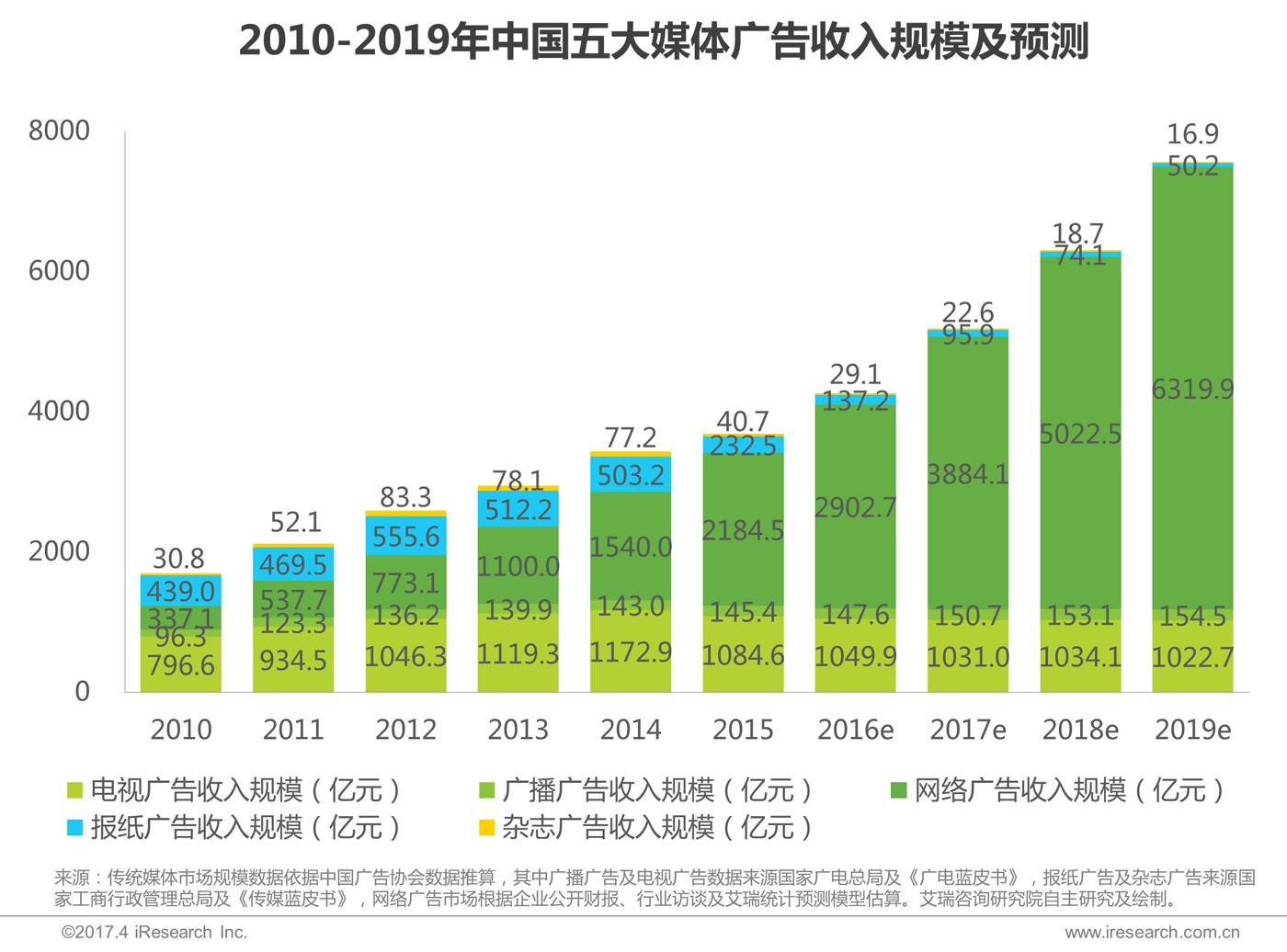

网络广告收入占五大媒体广告收入近七成

2016年,中国网络营销收入逼近3000亿元,在五大媒体广告收入中的占比已达到68%;同期电视广告收入1049.9亿元,在五大媒体广告收入中的占比接近四分之一 。受网民人数增长,数字媒体使用时长增长、网络视听业务快速增长等因素推动,未来几年,报纸、杂志、电视广告将继续下滑,而网络营销收入还将保持较快速度增长。

网络广告市场规模达2902.7亿元,移动广告规模占比首超60%

根据艾瑞咨询2016年度中国网络广告核心数据显示,中国网络广告市场规模达到2902.7亿元,同比增长32.9%,较去年增速有所放缓,但仍保持高位。随着网络广告市场发展不断成熟,未来几年的增速将趋于平稳,预计至2019年整体规模有望突破6000亿元。2016年中国移动广告市场规模为1750.2亿,同比增长率达75.4%,远远高于网络广告市场增速。预计到2019年,移动广告市场规模将接近5000亿。随着用户使用习惯的转移,未来几年移动广告在整体网络广告中的占比将持续增大,预计2019年该占比将接近80%。

03

不同广告形式的发展情况分析

电商广告首超搜索广告居首位,信息流广告增势迅猛

2016年,中国网络广告在细分领域市场出现了较大的结构性变化,一直保持领先地位的搜索广告由于政策与负面事件影响,份额出现了较大程度的下滑,首次跌破30%,与去年同期相比,份额下降近5个百分点;电商广告占比30.0%,与去年同期相比,份额具有大幅度上升,2016年电商广告的整体份额也首次超越搜索广告,升至首位。此外,从2016年起,信息流广告在整体结构中单独核算,以社交、新闻、视频等为主要载体的信息流广告在2016年市场份额达到11.2%,增速明显。

信息流广告市场规模为325.7亿元,仍处于快速发展阶段

2016年的网络广告市场中,广告形式的创新与大数据应用及分析能力的提升成为主要特征。广告主对于曝光与效果的双重需求不断凸显,效果广告得到了更大的发展。随着奥运会、娱乐圈大事件、全球公共政治事件等的爆发,社交媒体、新闻门户、视频媒体及垂直媒体纷纷布局自身的信息流广告产品,使得中国原生信息流广告增势迅猛,在2016年达到325.7亿,同比增长率为89.5%。预计未来几年增速将仍保持在50%以上,在2019年将突破1400亿。此外,2016年热炒的网红概念、资本市场助推的直播平台等,都使网络广告的形式和创意不断变化,内生广告或也将成为未来的发展新趋势。

04

不同网站类型的发展情况分析

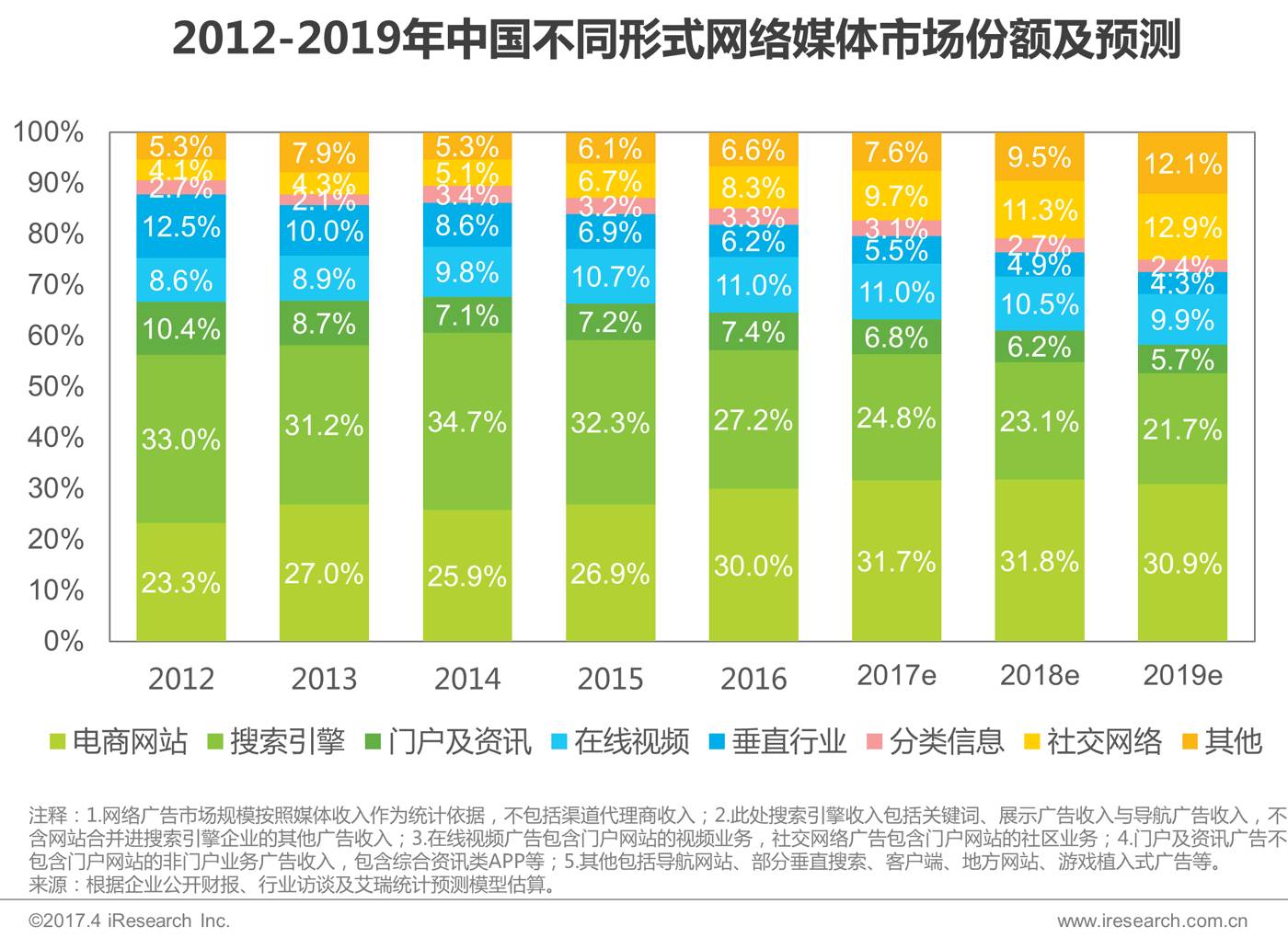

电商网站广告份额达30.0%领跑,社交广告份额上升明显

2016年搜索引擎不再是占据最大份额的媒体形式,占比下降5个百分点至27.2%,位列第二。电商网站广告成功逆袭,超越搜索引擎成为广告份额最大的媒体形式,占比为30.0%。未来几年,电商网站广告仍将稳定在30%左右的份额。其他媒体形式中,门户及资讯广告(不含非门户业务)占比为7.4%,在线视频网站占比为11.0%,社交广告占比为8.3%,较2016年增长较快,随着社交领域与场景的不断结合,广告位资源和信息流广告形式的不断优化,未来几年份额将持续上升。

电商媒体超搜索引擎居首位,多媒体类型市场份额有所增加

2016年受新广告法影响,搜索类广告收入增速有所放缓,与此同时,随着用户对电商的依赖和使用行为的转移,移动端电商类广告收入持续保持较高速度增长,在整体移动广告市场中居首位,占比达27.3%,预计2017年将达30%。此外,社交类、视频类分别作为用户使用频率最高、用户使用时间最长的服务,通过原生广告、信息流广告等新兴广告形式,降低了广告对于用户体验的影响,并进一步开发了用户价值,未来仍会有较大的增长空间。与此同时,随着移动广告市场马太效应的增加,中长尾平台及流量对广告主的吸引降低,包括中长尾流量在内的垂直行业未来增长乏力。

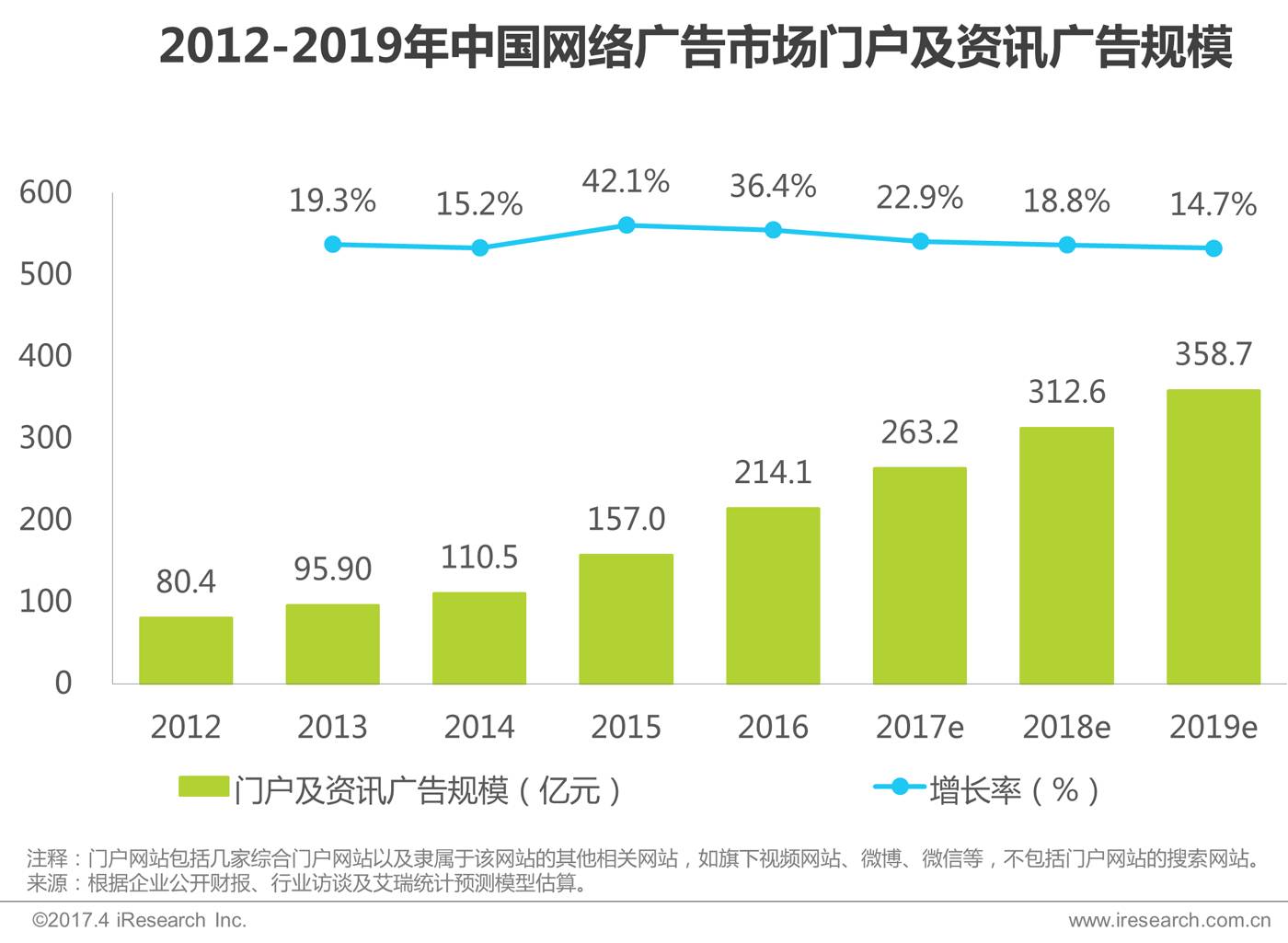

门户及资讯广告收入增长维持较高水平,产业链多端布局

2016年门户及资讯广告统计口径调整,不再计入非门户业务的广告收入,在此口径下,市场规模为214.1亿元,同比增长36.4%,增速维持较高水平。2016年新闻移动客户端仍旧是传统门户的重要发展方向,各家均在产业链上下游进行深度布局。上游不断扩大自身优质内容与自媒体资源的数量,下游通过算法分发,将内容更精准有效的推送给用户,整个链条的不断尝试也为商业化提供了更多机会。

电商网站广告市场规模达871.1亿元,O2O场景营销助力发展

2016年电子商务(以网络购物为主)网站广告营收达到871.1亿元,同比增长48.1%,增速较去年持续上升。

电子商务网站(含APP)广告规模的增长主要来自于:(1)消费升级大背景下,品牌广告主对于自身品牌形象的打造和优化需求更加迫切;(2)企业在扩展品类、布局跨境电商等过程中,需要不断提升自身的品牌影响力;(3)此外,生活场景的精准推荐与智能化、多样化的广告形式,为不同广告主提供灵活的营销方式,获得了更好的效果,直播、VR等多种新技术的不断落地,使电商广告形式更加丰富与多元,助力电商广告市场开拓新的增长点。

05

核心企业网络广告投放分析

搜索引擎网站广告受政策影响,增速放缓

2016年搜索引擎网站广告市场规模达到790.1亿元,增速明显放缓,同比增长仅为11.9%,互联网广告新规是造成增速放缓的主要因素。《互联网广告管理暂行办法》中规定除要明确标明付费搜索为“广告”外,还应当与自然搜索结果明确区分,医疗、药品、保健食品等广告未经审查不得发布,这使搜索引擎网站在削减广告位资源的同时,也失去了对其营收贡献巨大的医疗类广告主,从而直接导致搜索引擎网站广告市场规模增速明显放缓。根据CNNIC数据显示,截至2016年12月,我国搜索引擎用户规模达6.0亿,使用率为82.4%,用户规模较2015年底增长3615万,增长率为6.4%;手机搜索用户数达5.8亿,使用率为82.2%,用户规模较2015年底增长9727万,增长率为20.4%。

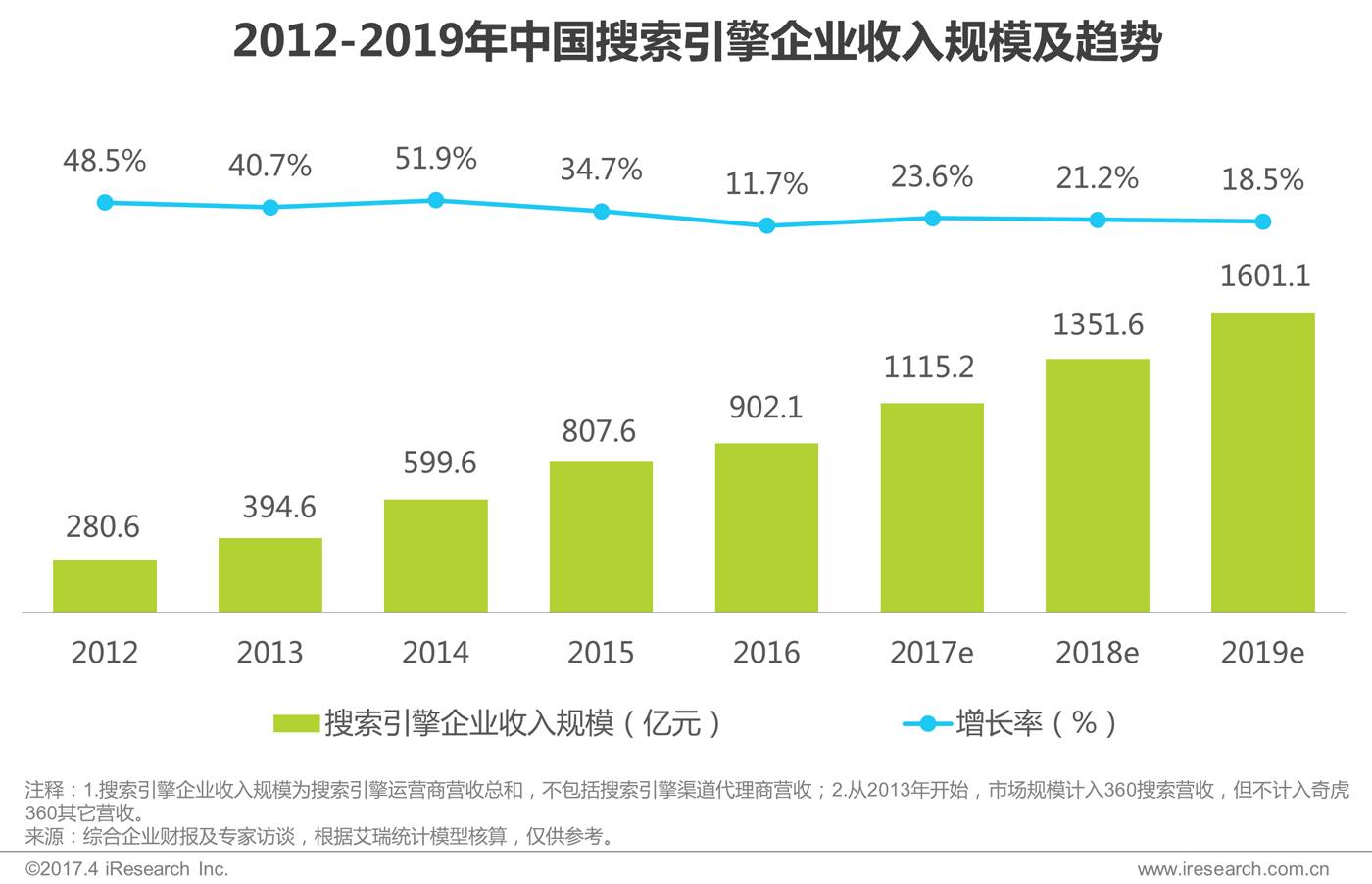

搜索引擎企业收入市场规模达到902.1亿元

2016年中国搜索引擎企业收入规模达到902.1亿元,同比增长11.7%,2016年为搜索引擎企业的调整之年,预计到2019年,中国搜索引擎市场规模将超过1500亿元。艾瑞分析认为,2016年中国搜索引擎企业收入规模增长放缓,亦主要受政策影响,尤其是头部搜索企业营收受到较大冲击,从而影响了整体市场。

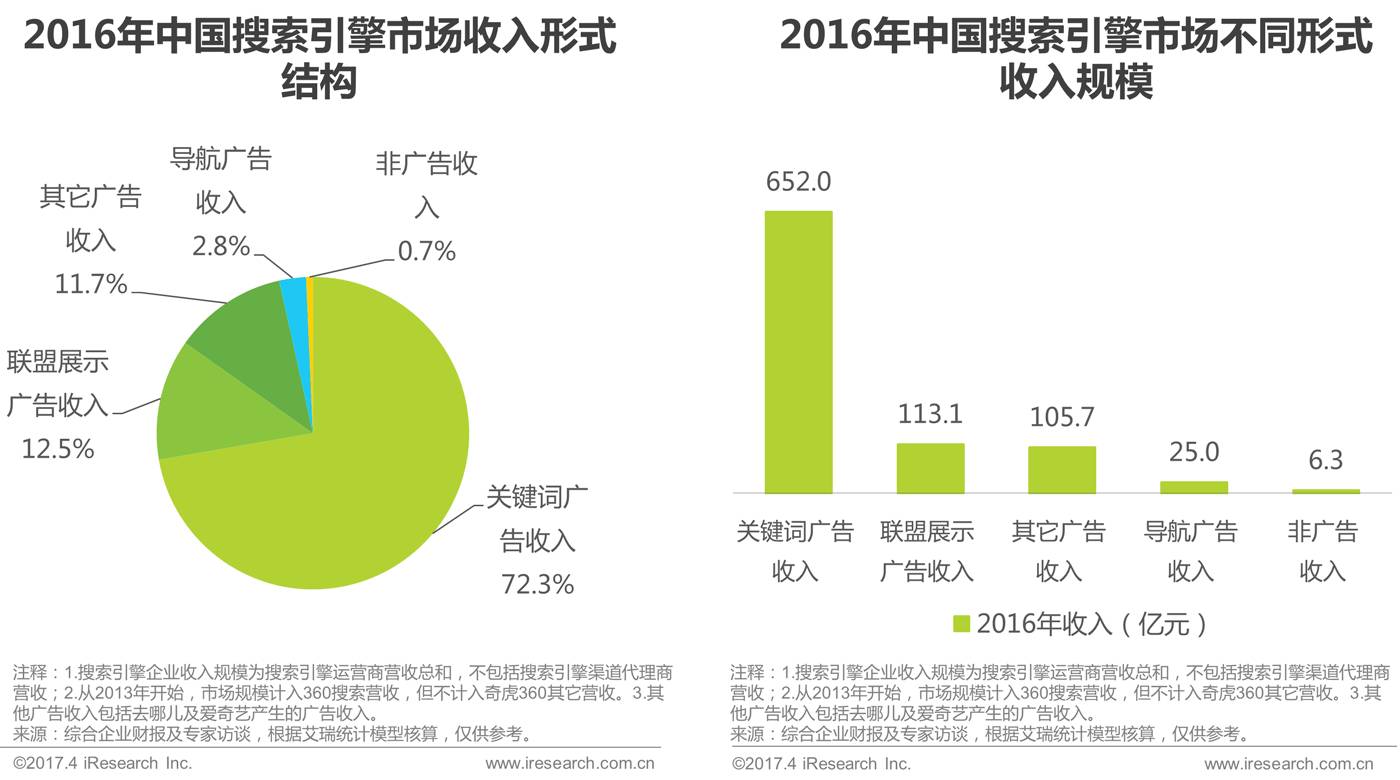

关键词广告仍占最大,其它广告收入发展迅速

2016年,中国搜索引擎企业总收入中,关键词广告收入652.0亿元,占比72.3%;联盟展示广告收入113.1亿元,占比12.5%;其它广告收入105.7亿元,占比11.7%;导航广告收入25.0亿元,占比2.8%;非广告收入6.3亿元,占比0.7%。

关键词广告是搜索引擎市场最核心的业务,关键词广告收入的增长对其整体表现起到决定性作用,联盟展示广告收入对搜索市场整体收入起到良好的补充作用。与此同时,搜索引擎企业收入规模中其它广告收入规模快速扩大,主要是得益于爱奇艺及百度糯米外卖等业务营收的快速增长。

在线视频行业规模达622.4亿元,同比增速54%

2016年度,中国在线视频市场规模为622.4亿元,同比增长54%。随着用户规模扩大,用户使用黏性增加,在线视频带来的商业资源不断升值,预计到2018年将成为千亿级市场。

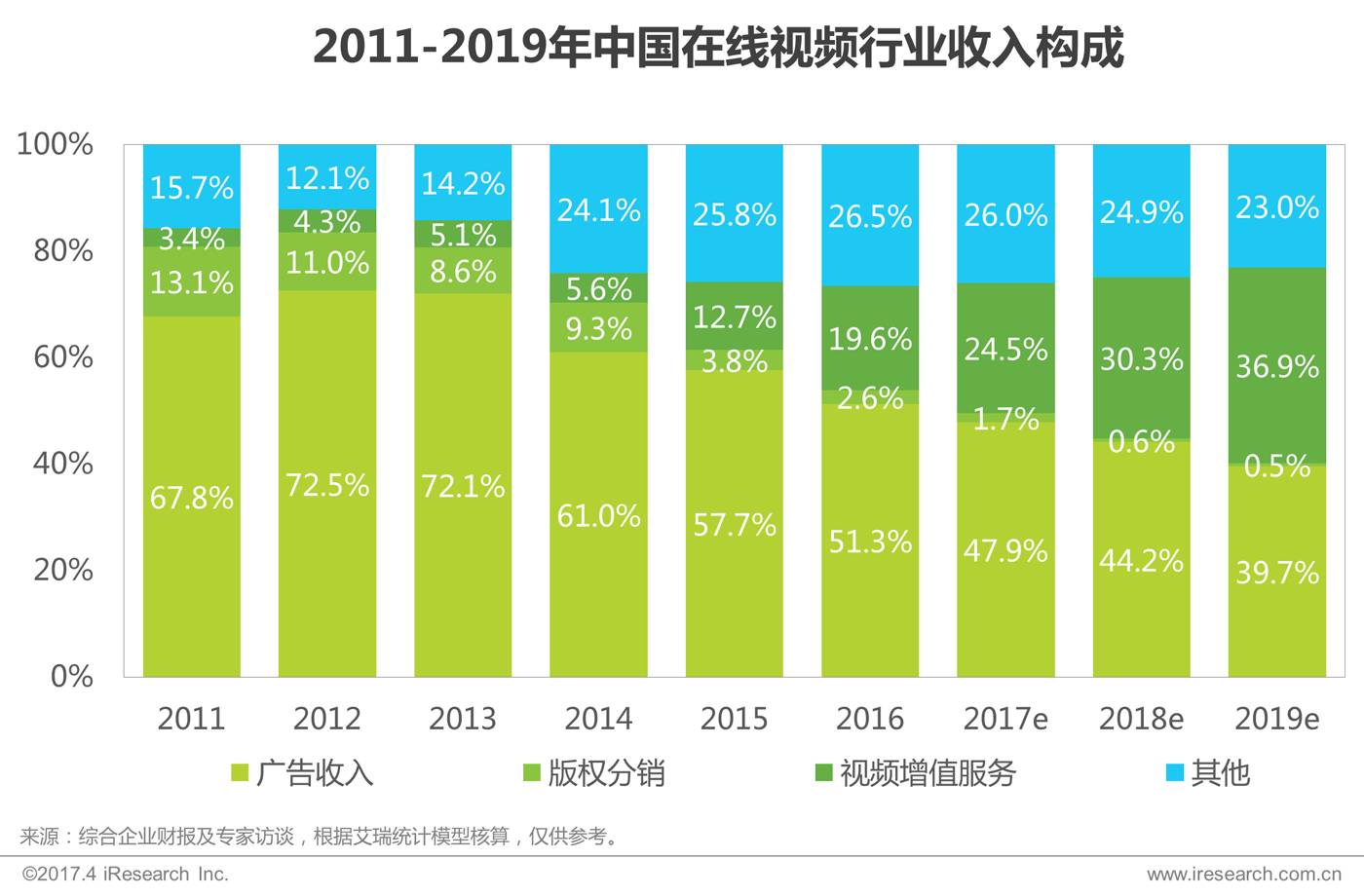

在线视频行业收入用户付费比例上涨迅速,将和广告共同带动收入增长

2016年用户付费占比19.6%,发展速度超去年预期,广告收入占比51.3%,依然领跑。因乐视战略调整,终端收入增长速度有所降低,其他收入占比仅有微量增长,达26.5%。因内容资源竞争激烈,版权分销比例继续降低,仅占1.4%。

2016来,各视频企业发力会员业务,通过引进优秀内容,会员独家观看、提前观看等方式,不断扩大付费会员规模,用户付费习惯逐渐养成,带来视频行业营收结构调整。预计到2019年,用户付费将占比36.9%,成为视频行业第二大收入来源。

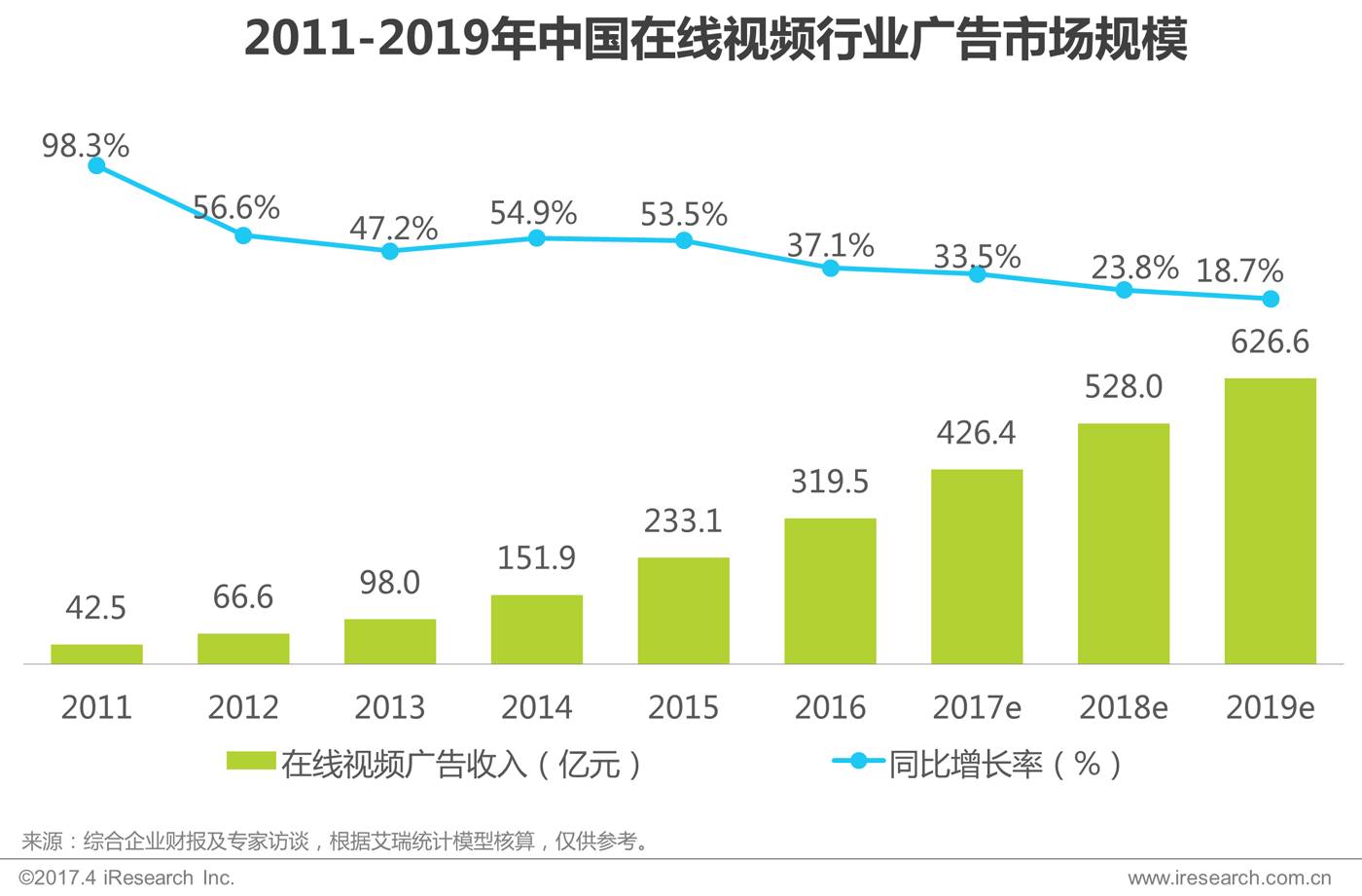

在线视频行业广告市场全年收入达319.5亿,同比增长37.1%

2016全年,中国在线视频广告市场规模达319.5亿元,同比增长37.1%。新广告法实施使得视频贴片广告优势凸显,此外,视频企业逐渐进行除贴片广告外的其他广告形式的探索,并通过加快自制内容布局,进行深度内容原生广告植入的探索,一定程度上缓解了用户付费与广告收入之间的矛盾。

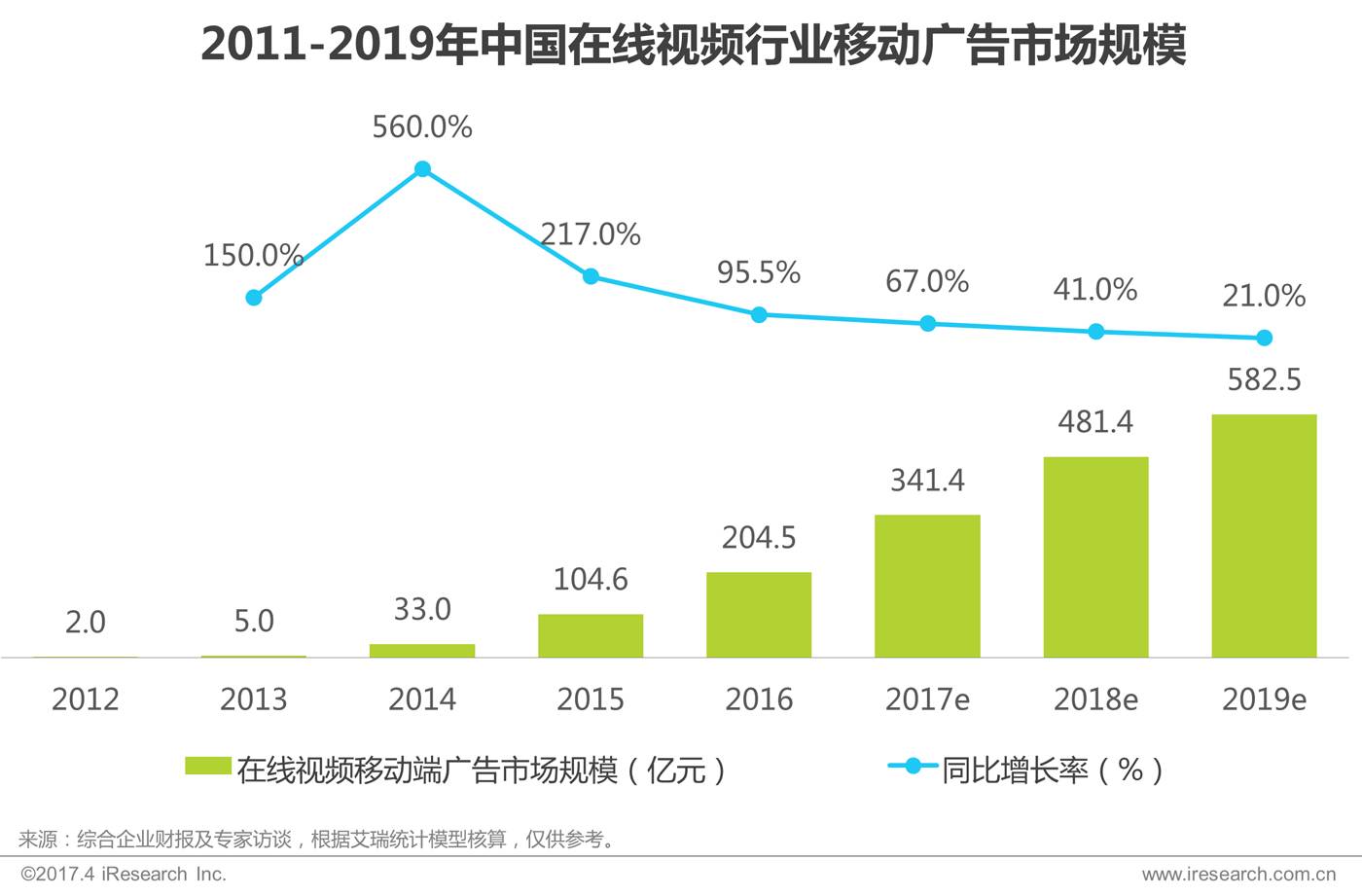

在线视频移动端广告收入达204.5亿,占比达64%

随着用户行为向移动端倾斜,移动端广告收入占比随之持续增加,2016年度,移动端广告市场规模已达总体规模的64%,收入高达204.5亿,同比增长95.5%。预计移动端广告收入将会持续保持较快速度增长,到2019年,移动端广告收入占比将接近九成。

06

网络展示广告投放分析

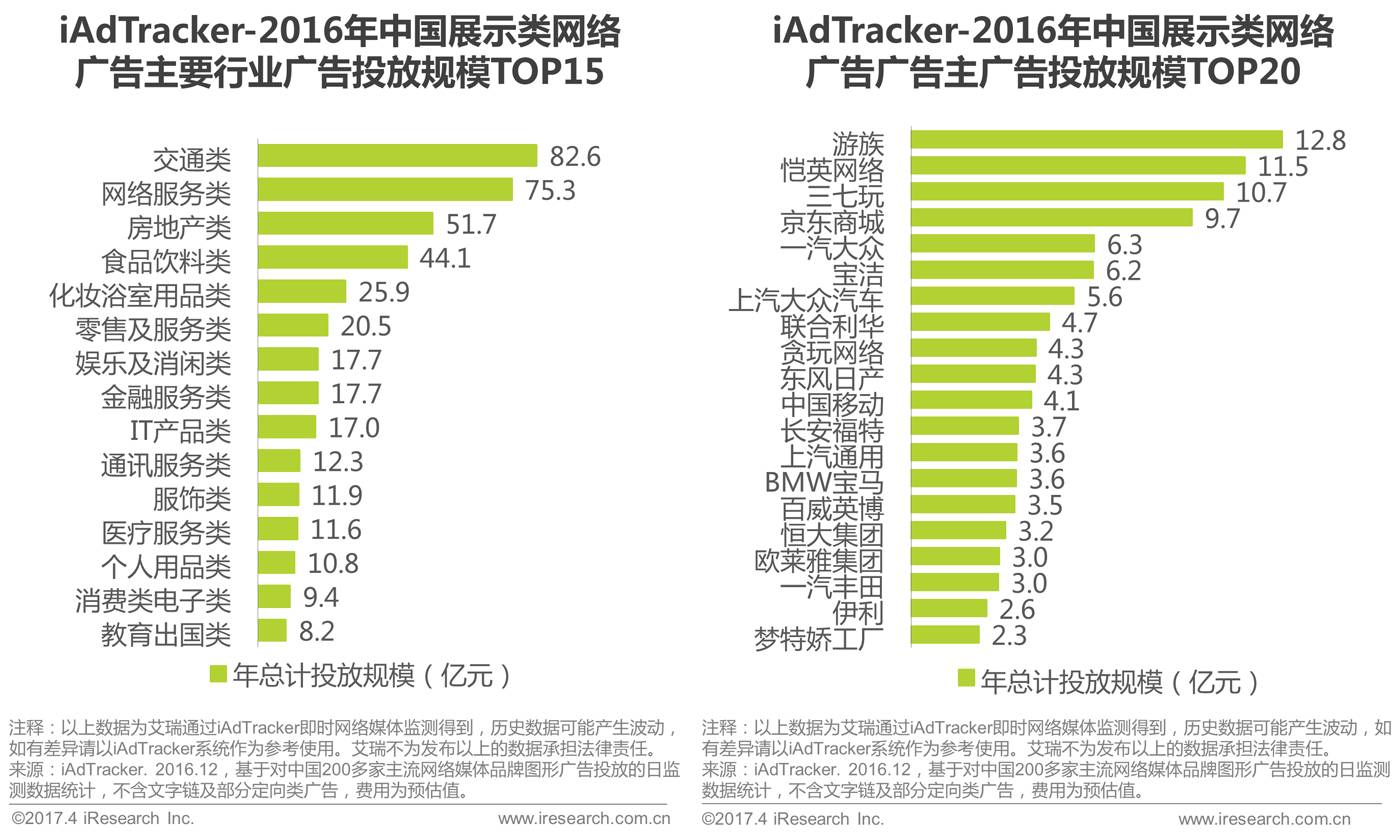

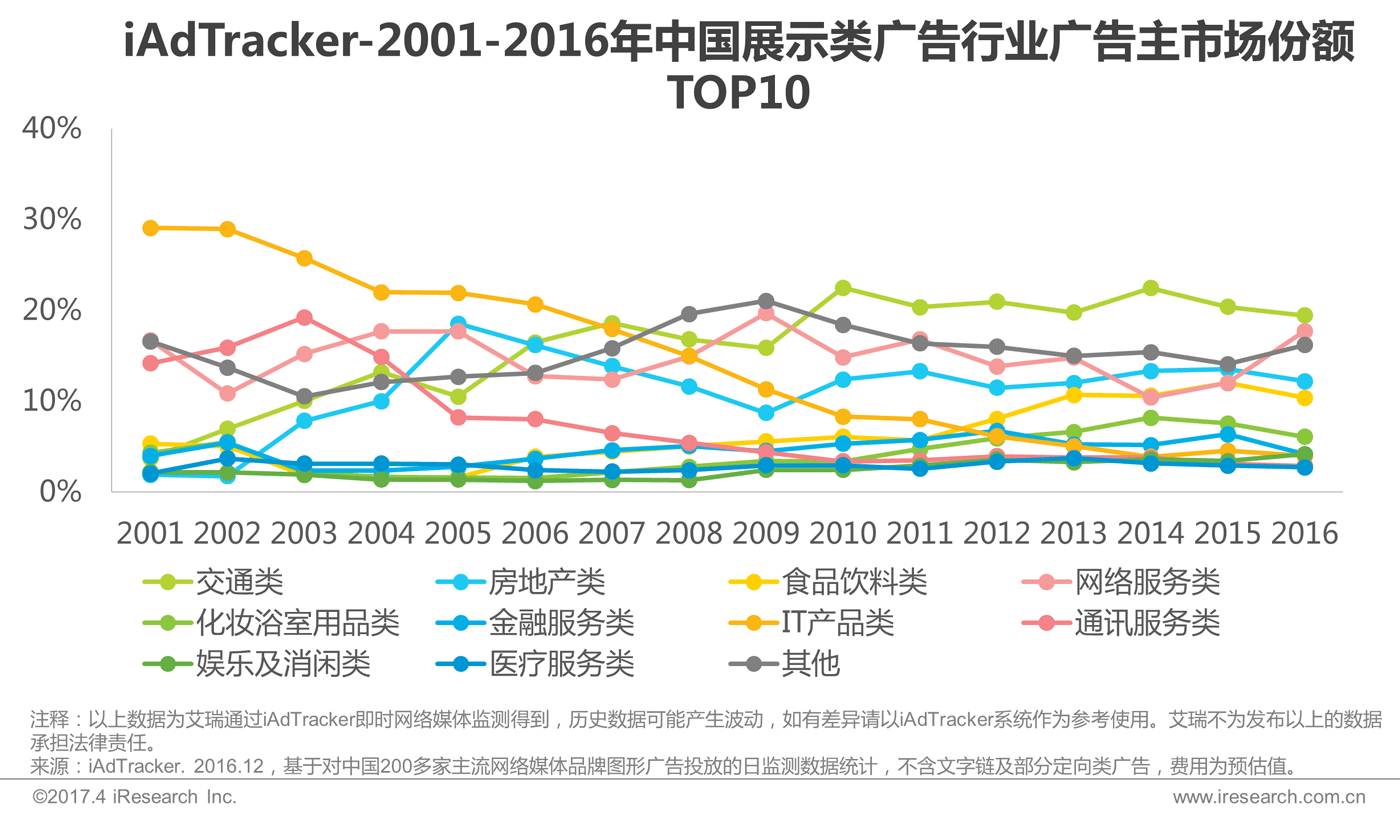

网络服务超房地产、食品饮料位居展示广告市场规模次席

2016年展示类广告中,交通所占份额仍旧首位,占比为19.5%。与2015年相比,份额有所下降;食品饮料、房地产占比出现较大下滑,二者均下降了2个百分点;而网络服务大行业占比为17.7%,出现较大上升,份额超过房地产、食品饮料位居所有行业第二位。

整体来看,2016年展示广告的比例有所下滑,TOP10行业广告主中占比下降较为明显的为金融服务类、食品饮料类、房地产类、化妆浴室用品类和交通类。艾瑞咨询分析认为,2016年受移动互联网发展的驱动,效果类广告发展迅猛,广告主的营销策略更为多样,传统的展示类广告也正在向效果化进行转变;而随着互联网发展进入下半场,网络服务之间的竞争更加激烈,网络服务类企业对网络营销的整体需求更高,曝光意愿更强,因此该类型企业的展示类广告增长较为明显。

展示类广告行业投放梯队明显 ,游戏服务广告主规模上升

2016年展示类广告的行业广告主中,前四类投放规模总计占比为59.8%,主要集中在交通、房产、快消、网络服务等领域,投放集中度较强;这一比例与2015年的58.0%也进一步有所提升,梯队化发展特征明显。

在展示类广告投放广告主TOP20中,投放规模均超过2亿元,总计为108.7亿元,投放规模较去年的99.7亿有较大提升。从广告主类型来看,游族、恺英网络、三七玩等游戏类广告主投放额明显提高,一汽大众、上汽大众、等品牌广告主排名领先,榜上前六的投放量均超过6亿元。与去年相比,宝洁、上海通用、东风日产等广告主投放额有所下降。